つみたてNISAの商品の選び方

これまでに、つみたてNISAの概要やつみたてNISAのメリット・デメリットなどを説明してきました。

つみたてNISAが投資初心者にとってメリットの多い投資であるかということはお分かりいただけましたでしょうか。

しかし、いざ始めても「どの商品を選んだらいいのかわからない!」という方が多いと思います。

そこで本日は、つみたてNISAの商品の選び方についてお伝えしていきたいと思います。

目次

1.つみたてNISAの商品について

つみたてNISAで購入できる投資信託は193本あります(2021年3月16日時点)。

以下がその種類と内訳です。

・国内株式型:45本(インデックス運用38本、アクティブ運用7本)

・先進国株式型:50本(インデックス運用47本、アクティブ運用3本)

・新興国株式型:13本(インデックス運用13本)

・複合資産(バランス)型:85本(インデックス運用81本、アクティブ運用4本)

これだけ見ても何が何だか分かりません。

ですが、つみたてNISAで選べる商品は、大別すると2つのタイプに分けることができます。

- 株式100%

投資者から託されたお金をすべて株式に投資して、利益を得ようとする投資信託のこと。 - 株式●%+債券●%といった複合資産型

株式に債券やリート(不動産)といった様々な資産を組み合わせて、利益を得ようとする投資信託のこと。

株式一本に偏らず均整のとれた状態から、別名「バランス型」とも呼ばれる。

2.つみたてNISAの商品の選び方〜5つの比較ポイント〜

株式100%型・複合資産型の商品の選び方をお伝えする前に、どの商品にも通じるつみたてNISAの商品を選ぶときの大切なポイントについて説明していきます。

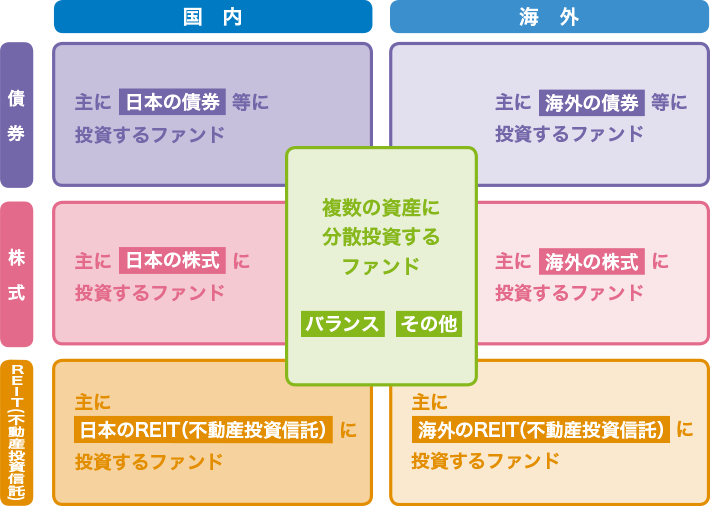

①投資対象を比較する

まずは「投資対象」を比較しましょう。

投資対象には投資対象資産と投資対象地域があります。

投資対象資産とは、株式・債券・不動産など、どの資産に投資しているかということです。

また、投資対象地域とは、国内・先進国・新興国等、どの地域に投資しているかということです。

複数の資産・地域にバランスよく投資している複合資産型(バランス型)というタイプもあります。

投資対象地域別にみると、債券→REIT→株式の順でリスクが低い傾向にあります。

投資対象資産別にみると、国内株式→先進国株式→新興国株式の順でリスクが低い傾向にあります。

②運用手法を比較する

次に「運用手法」を比較します。

その前に投資信託はどんな「人」たちによって運用されているのか説明しておきましょう。

投資信託は、ファンドマネージャーと呼ばれる資産運用のプロによって運用されています。

運用手法、運用の対象、株式や債券の組み入れ比率などの基本的な方針が投資信託ごとに決められていて、そのなかでファンドマネージャーが運用の指示を出しています。

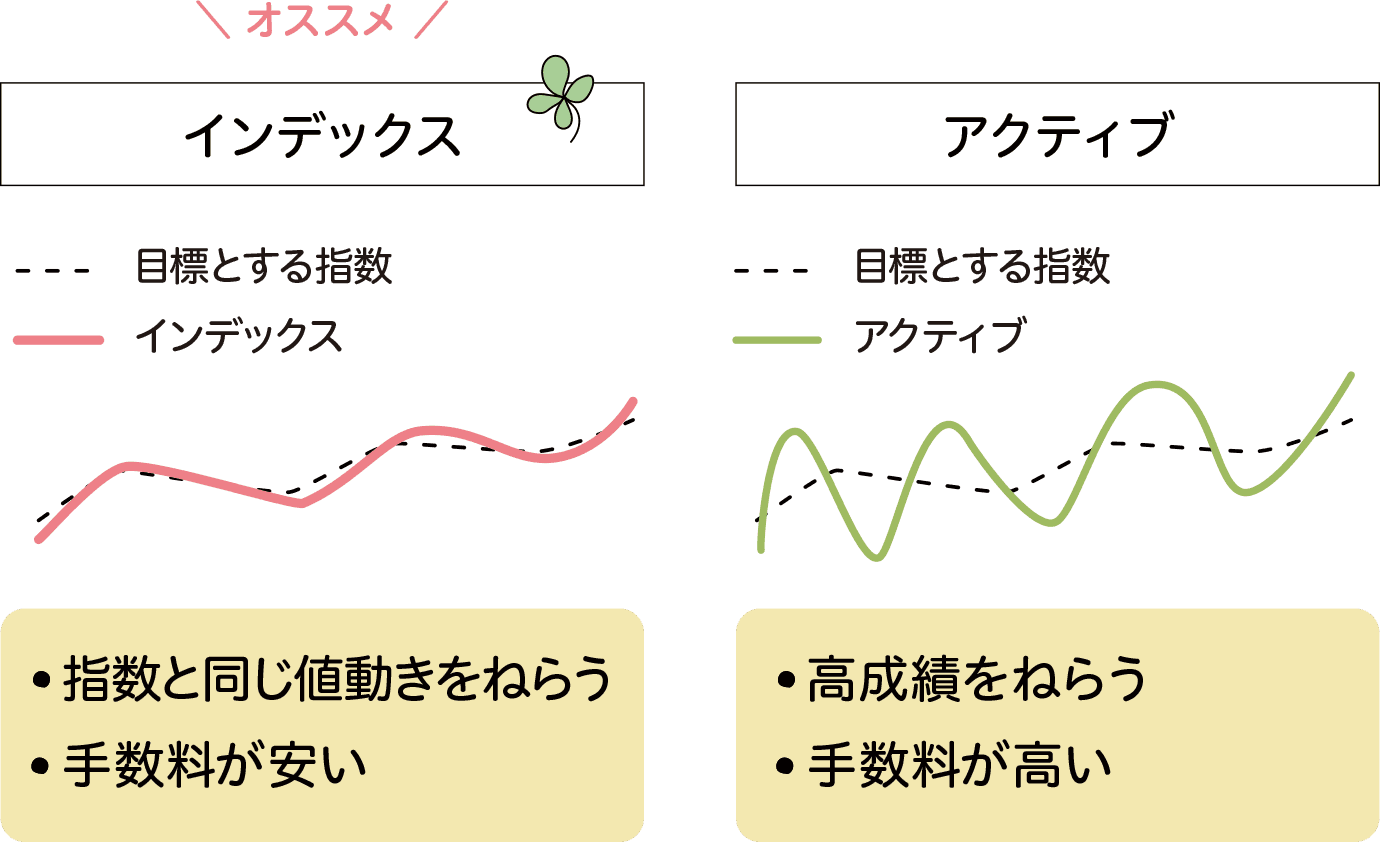

投資信託の運用方法は、主にインデックス運用(パッシブ運用)とアクティブ運用に大別されます。

・インデックス運用(パッシブ運用)

ベンチマーク(日経平均などの市場平均)に連動する運用を目指すファンド。

指数に合わせるだけであり、運用コストが安く済む(=投資者が負担する手数料が安い)ことが特徴。

安定感があり、長期的にみるとリターンが得やすい商品。

・アクティブ運用

ベンチマークを上回る積極的な運用を目指すファンド。

人知を駆使してインデックス運用より好成績を狙う運用方法なので、ファンドマネジャーへの報酬等が入り運用コストが高い(=投資者が負担する手数料が高い)ことが特徴。

商品によってはベンチマークを下回る成績になることも少なくない。

出典:結局どれを買えばいい?つみたてNISA商品おすすめの選び方│つみたてNISAナビ

出典:結局どれを買えばいい?つみたてNISA商品おすすめの選び方│つみたてNISAナビ

アクティブ運用では、「この人ならお金を託せる!」とファンドマネジャーを目利きする必要があります。

投資初心者の人は、まずはインデックス運用を選ぶのがよいでしょう。

③手数料を比較する

前項で、インデックス運用では運用コストが安く、アクティブ運用では運用コストが高くなることをお伝えしました。

投資信託にかかる運用コスト、つまり手数料は2つあります。

- 信託報酬(運用管理費)

投資信託を持っている間ずっとかかる、“運用の手間賃”的な手数料。

投資信託にかかわる販売会社、運用会社、信託銀行の3社にそれぞれ分割して支払われる。 - 信託財産留保額

投資信託を解約・売却する際にかかる手数料。

手数料のように運用会社や販売会社の収益とならず、換金時に換金代金から差し引かれる。

特に信託報酬は投資信託を保有している間ずっと払い続けることになります。

つみたてNISAは長期投資となるため、信託報酬の割合が高いと、最終的に運用した資産はその分少なくなってしまうのです。

投資初心者は信託報酬の割合が低い投資信託を選ぶことをおすすめします。

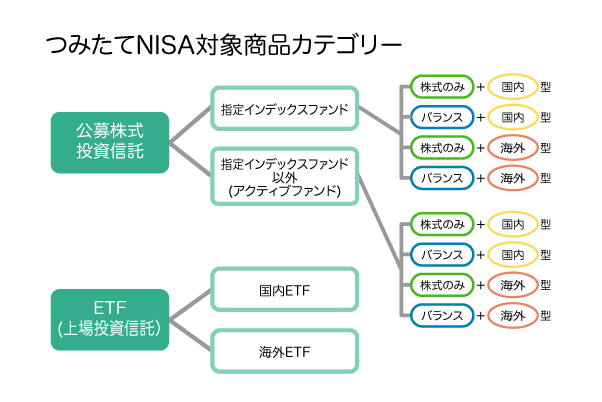

3.複合資産型と株式100%型の選び方

出典:つみたてNISAでは自分の投資タイプに合うファンドを買おう!オススメ商品を解説 | つみたてnisa.jp

出典:つみたてNISAでは自分の投資タイプに合うファンドを買おう!オススメ商品を解説 | つみたてnisa.jp

前項までにお話したことをすべて含めて、つみたてNISAの商品を分類してみると上記のようになります。

インデックス運用(ファンド)とアクティブ運用(ファンド)に関しては先程お伝えしましたので、次は複合資産型(バランス型)と株式100%型の商品の選び方について学んでいきましょう。

※つみたてNISAは圧倒的に公募株式投資信託が中心なので、ETFに関しては省略させていただきます。

①複合資産型の選び方・メリット

複合資産型は、一つ買うだけで組み入れられている金融商品に分散投資することができます。

さらに、違う資産・地域に投資する投資信託を複数組み合わせて購入すれば、より幅広い分散投資が可能です。

複合資産型の投資信託は、あらかじめポートフォリオ(購入する資産の組み合わせ)が組まれた商品です。

出典:安定型vs.積極型どっちがいい?「確定拠出年金」の賢い活用法とは | 東証マネ部!

1本で、複数のシンプルな投資信託を買ったような効果を得られます。

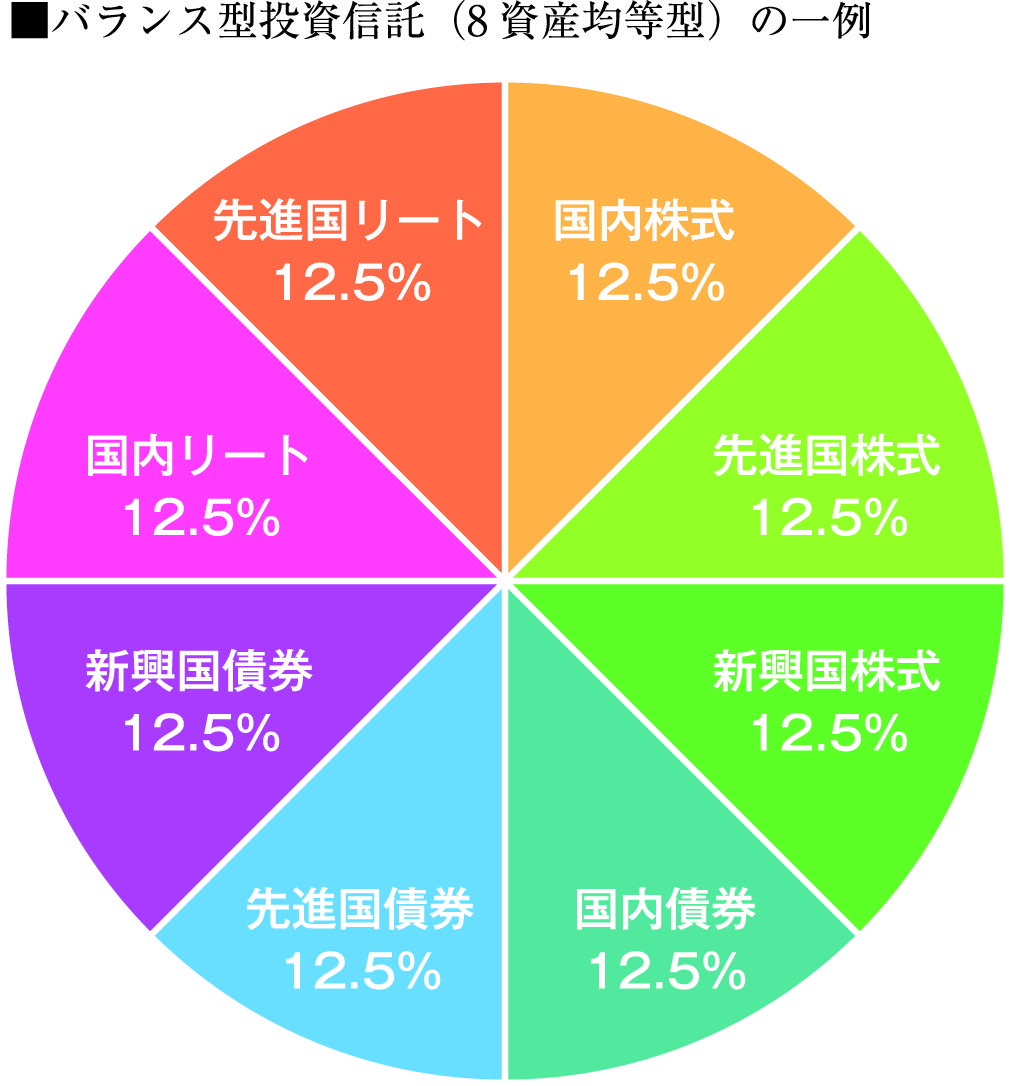

中には、国内・先進国・新興国の株式と債券、国内・先進国の不動産の合計8資産に1本で投資してくれる投資信託もあります。

さらに、複合資産型の場合、資産を元の配分比率を一定に保つリバランスを自動でしてくれるので、投資の手間を減らせるのが魅力です。

②複合資産型のデメリット

複合資産型の投資信託のデメリットとして、リバランスのコストなども含めて、普通のインデックス型投資信託に比べて信託報酬が少し高めという点が挙げられます。

また、自分の希望する資産配分に変えたいと思っても変更できません。

例えば、一般的に金利が上昇するときには、債券の価格は下落するといわれています。

仮にそうした局面がやってきて債券を買いたくないと思ったとしても、複合資産型の場合は債券に投資してしまいます。

お手軽な反面、細かな調整はできないことを押さえておきましょう。

③固定型と変動型について

複合資産型には、固定型と変動型の2つがあります。

- 固定型:資産の配分比率が「株式50%・債券50%」などとあらかじめ固定されている。

- 変動型:相場の状況を見ながらその都度、配分比率を変える。

変動型のほうが市場の動向に柔軟に対応できることもありますが、よくも悪くもファンドマネージャーの手腕にかかる部分が大きくなってしまうので注意が必要です。

投資初心者には固定型のほうが向いていると言えるでしょう。

④株式100%型の選び方〜国内株式について〜

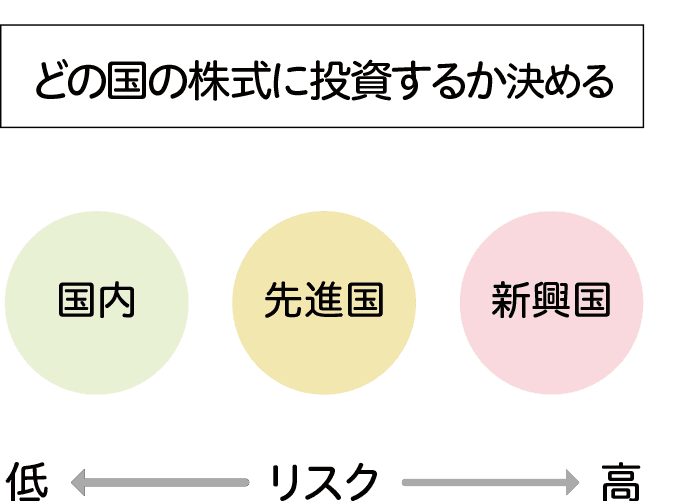

株式100%型はまず、どの国の株式に投資するか決めましょう。

出典:結局どれを買えばいい?つみたてNISA商品おすすめの選び方│つみたてNISAナビ

投資対象の比較ポイントでもお話したように、国内株式→先進国株式→新興国株式の順でリスクが低い傾向にあります。

海外株式に比べ、国内株式のリスクが低い理由は、為替変動リスクがないため、価格変動幅が低いからです。

また、海外株式と比べて、日本国内の株に投資をする方が、手数料が安いものが多いのもメリットです。

日本に住んでいれば、日本の株式市場の状況や日本企業の情報が自然と入ってきます。

国内株式はわかりやすく、コストの低さからも利益を出しやすい仕組みになっていることから、投資初心者向けの商品であると思います。

⑤株式100%型の選び方〜海外株式について〜

地域分散を行い、日本より経済成長が見込める海外に目を向けてみることも大切です。

海外株式の投資信託はさらに、投資する地域によって細かく分類できます。

アメリカに投資する「米国株式型」、アメリカや欧州の先進国に投資する「先進国株式型」、アジアや南アメリカなどの新興国に投資する「新興国株式型」、先進国にも新興国にも投資する「全世界株式型」などがあります。

海外株式のメリットは、国内株式よりも値上がりが期待できることです。

日本よりも経済成長が見込める海外株式型の投資信託に投資をすれば、国や地域の経済成長の力を借りて、お金を増やすことができるでしょう。

しかし、お金が増える可能性があるということは、減る可能性もあるということです。

「国内株式型」よりも「先進国株式型」、「先進国株式型」よりも「新興国株式型」のほうが一般的にハイリスクハイリターンと言えます。

また、どの国や地域で経済成長が見込めるか予測するのは難しいため、海外株式というひと括りではなく、地域分散を心がけましょう。

⑥為替変動リスクについて

外国の株式や債券などは基本的にその国の通貨でしか買うことができません。

つまり、海外に投資する投資信託を日本円で購入していても、実際の運用はその国の通貨で行われています。

為替変動リスクとは、2つの通貨(たとえば、円と米ドルなど)の為替レートが変動することで、外貨建ての資産の価値も変動することです。

たとえ資産が値上がりしても、為替レート次第では利益が減ったり、損してしまったりする可能性があるのです(もちろん、利益が増えて得する可能性もあります)。

この為替レートの影響を少なくする手法が「為替ヘッジ」です。

ヘッジというのは、リスクを減少させるためにとられる行動をいいます。

そして為替ヘッジは、外貨建ての資産へ投資する場合に、為替相場の変動による差損を回避するため、外国為替の売予約、先物取引等を利用することによって、為替変動リスクを回避することをいいます。

しかし、結論からいうと、為替ヘッジありの投資信託はおすすめしません。

為替ヘッジは先物取引や信用取引といった特殊な手法を使うため、相応のコスト(ヘッジコスト)がかかるからです。

つまり、為替ヘッジの分だけ運用効率が下がることになります。

また、為替ヘッジをすると、為替レートが有利に動いたときの利益も受け取れなくなります。

そこで大切になってくるのが、通貨分散です。

複数の通貨を組み合わせることで、全体として変動幅のブレを抑えることが期待できます。

例えば、米ドルとユーロと円の組み合わせなど値動きの異なる傾向のある通貨の組み合わせを行い、為替変動リスクを抑えるようにしましょう。

4.自分の投資タイプに合った商品を選ぼう

ここまで、つみたてNISAで扱っている商品について解説してきましたが、「結局のところ、何が一番いいの?」と思う方も多いでしょう。

商品を選ぶ上で一番大切なのは、自分の投資タイプに合う商品を選ぶことだと考えます。

そこで最後に自分のリスク許容度チェックを行い、自分の投資タイプを知って、今回は終わろうと思います。

リスク許容度とは、収益(リターン)がマイナスに振れてしまった場合、どれくらいまでならマイナスになっても受け入れることができるか、という度合いのことです。

こちらのサイトでいくつかの質問に答えると、リスク許容度を診断し、あなたに合った投資タイプをおしえてくれます。

投資初心者においていえば、リスク許容度はなるべく控えめに見積もるようにすると後悔がないでしょう。

つみたてNISAは20年の長期投資を前提に、貯めながら増やすを実践することになります。

途中、株価の暴落に遭う可能性もあるでしょう。

そんな時、冷静に対処できるだけのリスクでないと、途中で売ってしまって結局損をしてしまうこともあります。

不自由なく私生活が遅れる範囲内で、無理なくコツコツと積立投資を行い、将来に向けた資産形成をしていきましょう。

参考

リスク許容度を知っておこう | みずほ証券

教えて!サギン先生 投資信託の知識を学ぶ、初心者向け入門講座

投資&お金の総合サイト! ザイ・オンライン

たあんと|ちゃんと投資家を目指すメディア

投資信託のことならふくろう教授の投資信託ゼミナール