税金と上手くつきあうには?

消費税、所得税、相続税、住民税・・・日本国民の義務である「税金」ですが、一つ一つ詳しい内容について理解するのはなかなか骨が折れますね。

今回は、2021年現在の租税(税、税金と同義で、国が強制的に賦課・徴収する財という意味合いが強い)の理解を深められるようわかりやすくまとめました。

「どうしてこんなに高いの?」

「税率、まだ上がり続ける?」

収入と税金の関係や上手な節税についても解説します。

これを読んで、租税に強くなりましょう。

目次

1.増税ラッシュ

〔 消費税 〕

最も身近な税金といえる「消費税」ですが、2019年10月に消費税率が10%になりました。

1989年(平成元年)4月1日に、日本ではじめて消費税が導入されて以来、1997年には5%、2014年には8%と段階的に引き上げられ、遂に2019年10月には10%まで引き上げられました。

飲食店でのテイクアウトが8%なのは、飲食料品や新聞は軽減税率適用で8%のままだからです。

画像出典:財務省 消費税率引上げについて

財務省「消費税率引上げについて」では、消費税の引き上げについて以下のように説明しています。

社会保障制度の財源は、保険料や税金だけでなく、多くの借金に頼っており、子や孫などの将来世代に負担を先送りしています。

少子高齢化が急速に進み、社会保障費は増え続け、税金や借金に頼る部分も増えています。安定的な財源を確保し、社会保障制度を次世代に引き継ぎ、全世代型に転換する必要があります。こうした背景の下、消費税率は10%に引き上げられました。

消費税率の引上げ分は、すべての世代を対象とする社会保障のために使われます。

〔 所得税 〕

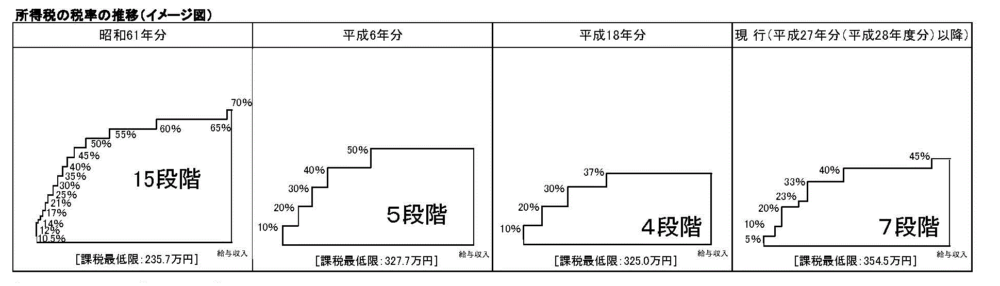

所得税については、現在の最高所得(課税所得4,000万円超)の税率は45%で、税制改正された2014年までの40%から上昇しています。

過去45年間では、1974年~1984年の所得税率が一番高く、最高税率は、課税所得8,000万円超に対する「75%」という驚異的な数字でした。

日本は累進課税制度となっていて、所得金額が増えればそれだけ所得税率も上がります。

これは、頑張って稼げば稼ぐほど、税金をたくさん課せられるということを表しています。

画像出典:「財務省 所得税の税率の推移(イメージ図)」を加工して作成

〔 相続税・贈与税 〕

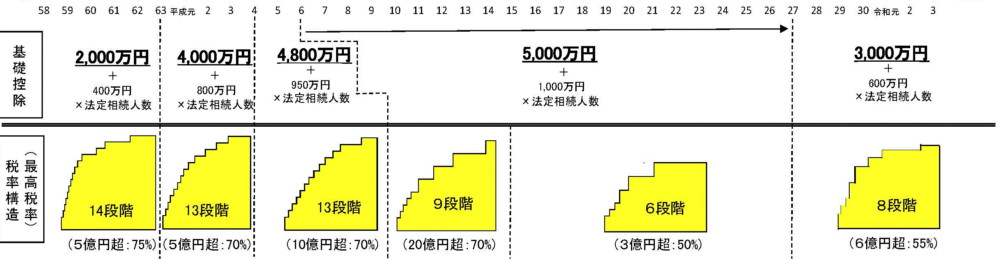

平成27年の税制改正では、相続税・贈与税の基礎控除額が引き下げられたため、平成27年以降は、従来までなら相続税が課せられなかった額の財産にも課せられるようになり、課税される人口が大幅に増加する結果となりました。

また、取得金額が2億円を超えて3億円以下の場合の税率は40%から45%に、6億円を超える場合の税率は50%から55%にそれぞれ引き上げられました。

画像出典:「財務省 相続税・贈与税収の推移」を加工して作成

このようにあれこれと税率が引き上げられ、日本はさしずめ増税ラッシュのようです。

税率は変化していくものですが、近年でいうと上がり続けています。

正直、高いですよね。

2.税金の種類

税金の種類には多くの税目がありますが、大まかに分類するとこのようになります。

【 租税の大まかな分類 】

| 国税 | 地方税 | |

| 所得課税 | ①所得税 法人税 等 | ②住民税 事業税 |

| 資産課税等 | ③相続税・贈与税 印紙税 等 | ④固定資産税 不動産取得税 等 |

| 消費課税 | ⑤消費税 酒税 たばこ税 等 | ⑤地方消費税 ゴルフ場利用税 狩猟税 等 |

この中からいくつかピックアップし、①所得税~⑤消費税について説明していきます。

①所得税

| 個人の所得(収入から控除や経費を引いたもの)に対してかかる税金(直接税) 所得が多くなるほど税率が高くなる累進課税方式 |

個人の所得にかかる税金のことを「所得税」といい、会社で給料をもらっている人や、自分で商売をして利益を得ている人にかかります。

所得税は、年間所得からいろいろな所得控除を差し引いた残りの所得(課税所得)に税率をかけて計算します。

控除とは、各納税者の個人的な事情を加味して税金から一定の金額を差し引くことです。

税率は、所得が多くなるほど段階的に高くなる累進税率となっています(所得税の税額表参照)。

会社員は、勤務先の会社が本人の給料から所得税を差し引いて、本人に代わってまとめて納税します(源泉徴収)。

個人事業主は、1年間の所得と税額を自分で計算し、税務署に申告します(確定申告)。

【 令和3年分所得税の税額表 】

| 課税される金額 | 税率 | 控除額 |

| 1,000円から 1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

出典:国税庁「税の学習コーナー/税の種類と分類」

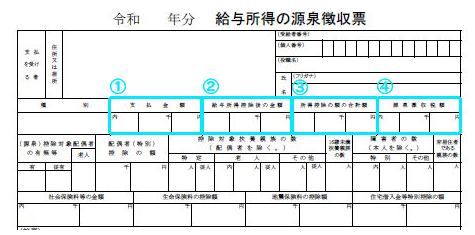

会社勤めの場合、年末調整後に配布されるこの「源泉徴収票」には、1年間の給与や所得税が記載されています。

せっかくなので、源泉徴収票の見方を学んでおきましょう。

①支払金額は、つまり年収のこと。

②給与所得控除後の金額は①の支払金額から「給与所得控除額」を引いた金額。

③所得控除の額の合計額は、「社会保険料控除」「生命保険料控除」「基礎控除」「扶養控除」「地震保険料控除」などの所得控除の合計金額。

④源泉徴収税額が、所得税額にあたります。

「源泉徴収税額 = (②給与所得控除後の金額 − ③所得控除の額の合計額) × 所得税率」で算出される所得税額。

②住民税(道府県民税・市町村民税)

| 住んでいる(会社がある)都道府県、市区町村に納める税金(直接税) |

道府県民税と市町村民税は合わせて「住民税」と呼ばれており、住民がそれぞれ住んでいる(会社がある)都道府県や市区町村に納めます。

「住民税」は住民(や会社)が平等に負担する金額(均等割)と、前年の所得の額に応じて負担する金額(所得割)から成り立っていて、一律10%です。

「住民税」も所得税と同じように、会社に勤めている人と、自分で商売をしている人で納税方法が異なります。

③相続税・贈与税

| 相続税:相続した財産にかかる税金 贈与税:個人からの贈与によって取得した財産にかかる税金 |

「相続税」は、個人が被相続人(亡くなった人のこと)から相続などによって財産を取得した場合に、その取得した財産に課される税金です。

相続税には基礎控除があり、相続財産の課税価格が基礎控除額を超えると相続税がかかり、基礎控除額以下の場合には相続税はかかりません。

「贈与税」は、個人が年間に他の個人から財産の贈与を受けた場合に課税されるものです。

贈与を受けた価額から基礎控除額110万円を差し引くことができ、控除後の価額が0円を超えると課税されます。

④固定資産税

| 土地や家屋などの財産にかかる税金 |

毎年1月1日時点で住宅やマンション、土地といった不動産を所有する人全員に発生する税金で、不動産を所有している限り納税義務があります。

固定資産税の標準税率は1.4%(自治体により異なる)で、固定資産評価額(課税標準額)に税率をかけて算出されます。

固定資産評価額とは、家や土地の価値について自治体ごとの基準に基づいて確認・評価した値であり、家を購入した価格ではありません。

また、土地や家屋の所在地が「市街化区域」に指定されている場合は、都市計画税が追加で課税されます。

⑤消費税・地方消費税

| 商品の販売やサービスの提供に対してかかる税金(間接税) 納税するのは「事業者」、負担するのは「消費者」 |

「消費税」は、消費一般に広く公平に負担を求める間接税で、最終的には商品を消費したり、サービスの提供を受ける消費者が負担し、事業者が納税するものです。

「消費税10%」の内訳は、消費税(国税7.8%)と地方消費税(地方税2.2%)を合わせた10%になっています。

画像出典:「財務省 国税・地方税の税目・内訳」

3.税金の使途

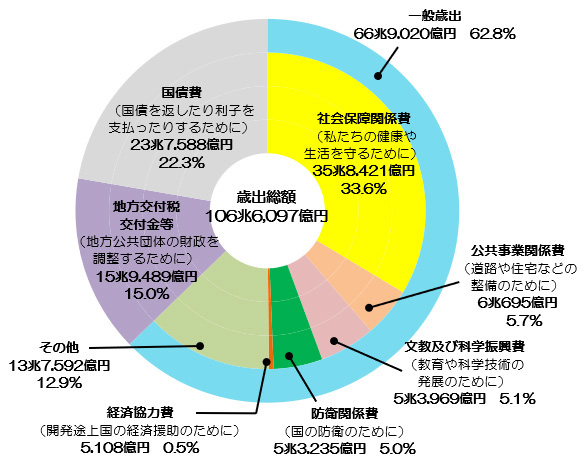

画像出典:「財務省 国の一般会計歳出額 内訳(令和3年度当初予算)」

税金は何に使われているのでしょうか。

国税局「税の学習コーナー/暮らしの中の税(まとめ)」にはこう書かれています。

○「税」は公共サービスの対価です。

○国や地方は「公共サービス」を提供するための費用を「税」という形で調達しています。

○料金を支払わなくても「公共サービス」が利用できるのは、国民が負担した税で賄われているからです。

⬇

税は「社会の会費」です。

納めた税金は、主に、社会保障(医療・年金・介護・福祉等)の公的サービス、公共事業(下水道・道路整備・港・空港などの整備・森林を守る活動・教育費)、公的サービス(救急車・消防車・警察・ゴミ処理)、宇宙開発や科学技術の研究、公務員の給与などに使われています。

例えば、道に迷って交番で道を聞いた時に、「はい、道案内は300円になります。」とならないのは、税金のおかげということです。

また、納税の義務は憲法で定められています。

税金は、国を維持し、発展させていくために欠かせないものであるため、憲法では税金を納めることは国民の義務と定めています。

この「納税の義務」は「勤労の義務」「教育の義務」とならんで、国民の三大義務の一つとされています。

このように、税金で成り立っている日本社会ですが、今や大きな問題に直面しています。

急速に少子・高齢化の進む日本では、医療や年金、介護費が増えていく一方で、高齢者を支える若い世代は減っていくと予想され、現状の税のしくみでは行き詰まることが懸念されています。

この「少子・高齢化」は、日本が直面する大きな問題であり、このままいくと税率が下がるということはなさそうです。

4.納税者の苦悩

租税は、社会システムを維持するための国民の義務であり、国の重要な財源であることが分かりましたが、「高い!」「なんとかならないのか!」という国民の感情が消えないのは確かです。

会社員の毎月の給与から天引きされる税金・社会保障料は、一概には言えませんがおよそ20%前後にもなることをご存知でしたか。

年収500万円のサラリーマンの場合、社会保険込みの税金が109万円で、手取り約391万円になります。

年収1000万円のサラリーマンの場合、社会保険込みの税金が264万円で、手取り約736万円になります。

これは、週5で働くうちの1日は、税金を払うために働いているのと同じことなのです。

これまでの話をまとめると、

| 今の日本は、お金を稼げば稼ぐほど、税が課せられ、稼ぐ意欲を削ぐことにつながります。 今の日本は、お金を使えば使うほど、税が課せられ、消費意欲を削ぐことにつながります。 今の日本は、お金を残せば残すほど、税が課せられ、相続意思を削ぐことにつながります。 |

納税者である私たちは、正しく税金を納めることは大切ですが、自分たちの生活も大切です。

一部の資産家を除き、多くの人は自分の時間を換金して生きていると言えます。

そのお金を税金として納めるということは、自分の人生を社会システムの維持のために捧げているということにほかなりません。

これが、社会保障費が増大した少子高齢化の先進国で生きるということなのでしょうか。

「そこそこ稼ぎ、そこそこ使い、そこそこ残す」ことで、時間とお金をバランス良く確保するというのが合理的な生き方かもしれませんが、ベストとは言えません。

5.節税に取り組もう

一般庶民が税金の抜け道として選択できることは、合法的に節税することです。

会社員であれば、まずはとにもかくにも源泉徴収票から自分が支払っている税金の内容をしっかり把握しましょう。

会社員の控除は、給与所得控除(給与所得金額に応じて一定金額が差し引かれるもの)と、それ以外の所得控除があり、多くの種類があります。

【 所得控除 】

| 誰でもOK | 基礎控除 |

| 家族に関する控除 | 扶養控除・配偶者控除・配偶者特別控除 |

| 本人に関する控除 | 障害者控除・寡婦控除・ひとり親控除・勤労学生控除 |

| 保険料等の控除 | 社会保険料控除・生命保険料控除・地震保険料控除・小規模企業共済等掛金控除 |

| 確定申告の必要がある控除 | 医療費控除・雑損控除・寄附金控除 |

こうした控除をもれなく申告し、課税所得を下げることで手取り額を増やすことができます。

特に、自分で確定申告しなければいけないものについては、面倒がらずに申告しましょう。

さらに良いのは、会社員の場合、副業で構わないので「会社員+個人事業主」になることです。

個人と法人をうまく使い分けることで、課税所得を可能な限り抑えることができます。

個人事業主であれば、「経費」が使えることが大きなポイントです。

課税所得を計算する上で、売上から経費と控除を差し引くことができるからです。

また、青色申告所得控除(最高65万円)、社会保険料(国民保険や年金)控除なども受けることができます。

簡単に説明すると、青色申告はフリーランスや個人事業主だけではなく、サラリーマンやパートなどの給与所得者で、不動産所得、事業所得、山林所得のある人が対象となります。

「会社員+個人事業主」であれば、両方の控除を合わせる、いいとこ取りができるので、優秀な節税対策になるというわけです。

最終的には、個人事業主として成功していくことで「法人化」した場合、2つの財布を持つことにより、

「経費と控除を増やす=課税所得を下げる」

という最大の節税が叶います。

最後に伝えたいのは、株式投資による節税です。

資本主義社会の富の財源は、株式にほかなりません。

株式の税金は、労働に対する税金と比べて優遇されていて、株式でどれだけ稼いでも税率は20%強であり、株式の利益に社会保障料はかかりません。

また、配当金にかかる税金は(所得が少なければ)配当金控除により数%に軽減されています。

相応のリスクがあるものの、株式投資は預金よりはるかに大きな運用益が期待でき、インフレ対策にもなります。

特別なスキルを持たない人こそ、節税と経済的自由のため、資産運用(株式投資)に取り組んでみてはいかがでしょうか。

投資に関しては、こちらで詳しく説明しています。

参考:財務省ウェブサイト https://www.mof.go.jp/index.htm

参考:国税庁 税の学習コーナー https://www.nta.go.jp/taxes/kids/index.htm

参考:YouTube「第149回 税金が高すぎる!稼げば稼ぐほど罰せられる国でどう生きるべきか【お金の勉強 初級編】」両@リベ大学長 https://www.youtube.com/watch?v=gLdPcTgWrPQ