【投資の基本】複利について知ると人生が変わる

資産運用において「複利の効果はすごい」と耳にしたことがあると思います。

アインシュタインが「人類最大の発明」と賞賛した「複利効果」は、資産運用において欠かせない知識です。

特にこれから投資を始めようと考えている方は、必ず知っておく必要があります。

しかし、実際どんな効果があるのかよくわからない方も多いことでしょう。

複利は、雪だるま式に資産が増える夢のようなものです。

ですが投資の場合必ず儲かるというわけではなく、大きな損失が生じる可能性もあります。

そのため複利についてよく知った上で、複利運用する必要があるでしょう。

そこで今回は、複利とは何なのか、複利のメリットやデメリット、複利運用する際に知っておきたい相関係数について、初心者でも簡単にできるおすすめの複利運用方法について紹介します。

目次

1. 複利とは

そもそも複利とは何かわからない方もおられると思います。

そこで、複利について説明します。

①複利のもとは利息と金利

複利のもとは利息と金利です。

金利とは、賃借において借り手から貸し手に支払われる利息(賃借料)の、賃借された金額(元金)に対する割合を言います。

金利には利子率、利率、利回り、割引率などがあります。

今は超低金利のためイメージすることが難しいですが、預金を想像するといいでしょう。

預金とは、正確には銀行にお金を貸すイメージです。

預金する際、金利がつき利息がもらえます。

多くの方が、預金することで利息を受け取った経験があるはずです。

複利とは、この銀行の金利と利息の同じようなものだと理解するといいでしょう。

②単利と複利

利息のつき方には、単利と複利があります。

単利は、預け入れた元本に対してのみ利息がつきます。

元本が変わらなければ毎年つく利息額は同じです。

元本10,000円、金利3%、一年に一度金利がつく場合

1年目:10,000円×0.03=300円→10,300円

2年目:10,000円×0.03=300円→10,600円

3年目:10,000円×0.03=300円→10,900円

複利は、「元本+利息」にまた利息がつきます。

そのため、どんどん増えるのが特徴です。

元本10,000円、金利3%、一年に一度金利がつく場合

1年目:10,000円×0.03=300円→10,300円

2年目:10,300円×0.03=309円→10,609円

3年目:10,609円×0.03=318円→10,927円

このように「元本+利息」にまた利息がつき、雪だるま式に増えていくのが複利の効果です。

長期投資の場合、単利と複利ではさらに大きく差が出ます。

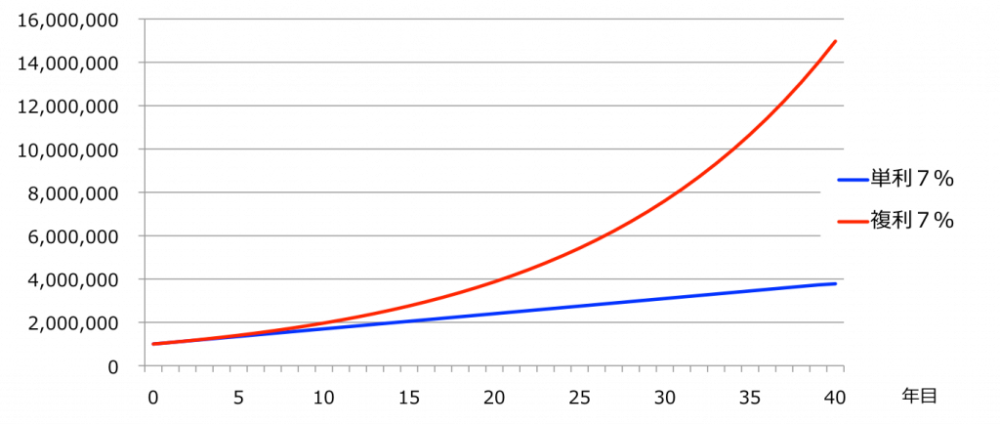

下のグラフは、元本100万円、年利7%を運用した際のグラフです。

単利と複利で、大きく差が出ていることがわかるでしょう。

| 元本100万円、年利7%、30年運用した場合

単利の場合 複利の場合 |

このように、長期投資でこそ複利の効果は大きくなります。

これが投資において複利の効果がすごいと言われる所以です。

③複利運用の仕方

複利運用の仕方を簡単に説明します。

複利運用は、資産運用によって発生した収益を元本に含めて再投資するだけです。

個人でも簡単に行えます。

ここでの「収益」とは、利息や利子、配当金や分配金のことです。

- 利息:定期預金などの預貯金

- 利子:国債や社債などの債券

- 配当金:上場株式や生命保険など

- 分配金:投資信託やETF、REIT、ロボ・アドバイザー、投資型クラウドファンディングなど

2.複利運用のメリットとデメリット

先述したとおり、長期でこそ複利は大きな効果を発揮します。

しかし投資の場合、複利運用をすると必ず儲かるというわけではありません。

ここでは、投資における複利運用のメリットとデメリットについて紹介します。

①複利運用のメリット

複利運用のメリットは以下の3つです。

・資産の増えが早い

複利は、発生した収益をどんどん投資元本に含めていくため、単利よりも運用効率が良いのが特徴です。

収益と投資元本が膨らめば膨らむほど、資産が早く増えるといえます。

・長期的に取り組めば、大きな資産を形成することができる

複利運用は運用益を再投資に回すため、雪だるま式に資産が増えるスピードを上げることができます。

長期的に投資ができるのであれば、大きな資産を形成することができるでしょう。

・幅広く実践でき、初心者でも取り組みやすい

株式投資やFX、投資信託などの一般的な資産運用において、収益を再投資に回すことはそう難しくありません。

誰でも簡単に、幅広い場面で複利運用できるでしょう。

また、自動で再投資を行ってくれるサービスもあるため、初心者でも実践しやすいのが特徴です。

②複利運用のデメリット

複利運用のデメリットは、以下の2つです。

・プラス運用のときしか運用効果がない

複利運用で資産が増えるシュミレーションは、「プラス運用が続いている」ことが前提です。

しかし、投資は元本保証がないため、毎年必ずプラス運用できるとは言い切れません。

仮にマイナスの状態で複利運用すると、損失が大きくなる可能性があります。

複利運用は運用がうまくいけば資産を大きく増やせる反面、運用がマイナスになれば損失も大きくなります。

・運用中は資金を使えない

複利効果を最大限に発揮させるためには、長期運用である必要があります。

複利運用中は投資元本と収益が拘束されてしまうため、運用が長期であればあるほど資金は使えなくなってしまいます。

複利運用をする際は、あくまで余裕資金で行う必要があります。

3. 複利運用する際に知っておきたいリスクと相関係数

投資で複利運用する際には、どのような商品を選べばよいのでしょうか?

それはリスクが小さい商品です。

逆を言うと、リスクが大きければ大きいほど、複利の効果は得られません。

そのため、複利の効果を最大限に発揮するためには、リスクを小さくする必要があります。

極力リターンを維持しながら、リスクを小さくするいい方法はないのでしょうか。

ここでは、なぜ複利運用する際にはリスクが小さい商品がいいのか、またリターンを維持しながらリスクを減らす上で知っておきたい相関係数について説明します。

①リスクとは?

リスクは、日常的には危険性などの意味合いで使われることが多いでしょう。

しかし、投資におけるリスクは、リターン(収益)の幅のことを指します。

リスクが大きければ大きいほど、プラス運用になるとリターンは大きくなり、マイナスになるとその分損失も大きくなります。(ハイリスクハイリターン)

逆にリスクが小さければ小さいほど、損失が少ない代わりに儲けも少なくなります。(ローリスクローリターン)

リスクとリターンは投資資産ごとに大体決まっています。

例えば、リスクが小さい代わりに期待リターンもそこまで大きくないものとして国内債券があります。

外国株式は、期待リターンが高い代わりにリスクも大きいものが多いです。

リスクとリターンは下記のように見ます。

| ある投資商品の期待リターンが年9%、リスクが14%

大きくプラスになった年 リスクがマイナスになった年 ※統計学では、期待リターンが9%リスクが14%だと、約68%の確率で-5%~+23%に収まると言われています。 |

②リスクが大きいと複利の効果は落ちる

先述したとおり、リスクが大きければ大きいほど複利の効果は落ちます。

以下の例をご覧下さい。

A商品:リスクなし、毎年5%の金利がつく

B商品:それなりにリスクがあり、1年目は5%の利回り、2年目が-10%、3年目が20%

C商品:ハイリスクハイリターン、1年目が30%、2年目が-25%、3年目が10%

3つの商品の単純な平均利回りは全て年5%です。(1~3年まで足して3で割る)

しかし、複利を加味したこれらの商品の3年間のトータルの利回りには差が出ます。

A商品の利回り:(1.05×1.05×1.05-1)×100=約15.8%

B商品の利回り:(1.05×0.9×1.2-1)×100=13.4%

C商品の利回り:(1.3×0.75×1.1-1)×100=7.25%

3つの商品全ての平均利回りは同じですが、リスクがあるB商品は、リスクがないA商品よりも実際のリターン(収益)は下がってしまっています。

さらにハイリスクのC商品は、実際のリターンが一番少なくなっています。

このように、リスクが大きければ大きいほど複利の効果は落ちます。

投資の世界ではよく「リスクはリターンをむしばむ」と言いますが、それは複利が関係しているからです。

③複利を最大限に効かせるために知っておきたい相関係数

複利を最大限に効かせるためには、極力リターンを維持しながらリスクを減らす必要があります。

そのためには、分散投資をするといいでしょう。

分散投資とは、性格の異なる複数の銘柄(金融商品)に投資することを言います。

こうすることで、リスクが低減され安定した運用を行うことができます。

しかし、銘柄が何でもいいと言う訳ではありません。

複数の銘柄を選ぶ際には、お互いのリスクを相消してくれる相性のいいものを選ぶ必要があります。

その際には、相関係数を用いるといいでしょう。

相関係数とは、投資商品の値動きの連動性のことを言います。

相関係数は1から-1の範囲で表されます。

相関係数が1に近い場合には、一方の上昇率が大きくなると、他方の上昇率も大きくなる傾向があります。

逆に-1の場合には、一方の上昇率が大きくなると、他方の下落率が大きくなる傾向にあります。

0の場合は、全く相関関係がないということです。

リターンを維持しながらリスクを小さくするには、逆相関(反対の値動きをする)の資産同士を持つことが大事です。

逆の値動きをする資産同士を持つことで、値動きの幅、リスクを打ち消しあうことが期待できます。

そのため、相関係数が-1に近い組合せを探すといいでしょう。

株式と債券は、比較的逆の値動きをすると言われています。

例えば米国株式と米国10年国債なら相関係数が-0.47です。

比較的リスクを抑えることができるため、複利の効果が得やすいと言えます。

4. 初心者でも簡単!おすすめの複利運用方法3選

ここまでで、以下の3つは理解できたことでしょう。

・複利運用は大きな資産を形成することができる

・マイナスの場合、損失が大きくなる可能性があるということ

・少しでも複利の効果を大きく発揮するためにはリスクを小さくするとよいということ

しかし初めて投資をされる方は、やはりはじめの一歩を踏み出すことが難しいと思います。

複利運用を始めてみたいけど収益の再投資の仕方がわからない、再投資のタイミングがわからない、元本割れしないだろうか、マイナス運用になって大きく損するのではないか・・・

心配事は尽きないことでしょう。

そこでここでは、初心者でも簡単に取り組めるおすすめの複利運用3選を紹介します。

①投資信託で自動複利運用

収益の再投資の手間を省くためには、投資信託の自動複利運用を利用するといいでしょう。

ほとんどの証券会社では、投資信託のファンド購入時に「分配金を受け取る」か「分配金を再投資する」のどちらかを選びます。

購入時に「分配金を再投資する」に設定しておけば、ファンドから分配金が出ても、自動でファンド元本に再投資されます。

これだと、再投資の手間が省け再投資し忘れることもないでしょう。

また投資信託の場合少額から始められるため、初心者の方も安心して取り組めます。

さらに節税をされたい方は、つみたてNISAやiDeCoを利用することをおすすめします。

つみたてNISAやiDeCoは、運用益や分配金が非課税のため、節税につながります。

投資信託での自動複利運用は、運用期間を長く取れる20・30代の方におすすめの運用方法です。

②ロボ・アドバイザーによる自動複利運用

ロボ・アドバイザーとは、全自動型の資産運用サービスです。

各運用会社が用意したAIが、投資家の運用スタイルにあわせて資産運用を代行してくれます。

運用会社によって運用対象商品は異なりますが、代表的なものはETF(上場投資信託)です。

通常、個人でETFを運用すると決算後に分配金が出ます。

ロボ・アドバイザーサービスを利用すると、多くの場合この分配金が自動で再投資されるようになっています。

これだと自分で投資先のETFを選んだり、再投資する手間が省けます。

特に銘柄選びに悩んでしまう方は、ロボ・アドバイザーを利用して自動複利運用するといいでしょう。

ロボ・アドバイザーサービスも、投資信託同様、少額から始められます。

ロボ・アドバイザーサービスを利用した自動複利運用は、運用期間が長く取れる20・30代の方におすすめの運用方法です。

③株式投資で自ら複利運用

「再投資のタイミングは自分で決めたい」という方は、株式投資で得られる配当金を自身で複利運用するといいでしょう。

株式投資の場合、決算後に配当金を受け取ります。

これを再度株式の購入費用にあてれば、簡単に再投資できます。

しかし国内株の場合、株式の購入単位は最低100株となっているため、始めの頃は配当金だけで再投資することは難しいでしょう。

購入費用がたまるまで配当金を貯め、貯まった時点で株を買い足してもいいですが、複利効果を高めるためには、配当金と手持ちの投資資金を合わせて株を買い足す方がいいでしょう。

株式投資の場合自身のタイミングで再投資できるため、比較的自由度が高いと言えます。

定期的に資産を取り崩す可能性がある場合は、株式投資をおすすめします。