結婚したらやっておいた方がいい!夢の実現のためにライフプランを立てよう!

夢を持って人生を歩んでいますか?

ライフプランのある人生は、マイルストーンを置いて人生のゴールへ向かっていくようなイメージです。

漠然と思い描いているより夢が現実化しやすくなるライフプランについて話していきます。

目次

1.ライフプランとは?

ライフプランは、これからの人生設計図のようなものです。

「結婚したら海の見える戸建てに住みたい」「5年勤めたら独立するぞ!」など夢を持って生きる

のは素敵なことです。

人生の歩みには、結婚、進学、住宅購入など様々なイベントが発生し、その度に大きなお金が必要になります。

未来構想に備え、実現していくために、いつ、いくら必要になるかを「見える化」していくのが

ライフプランニングです。

旅行も、計画を立てて出発をするのと、無計画で出発をするのとでは

ゴール(目標)へ到達するまでの時間が変わってきます。

一回の旅行だったら、

無計画のまま出発をして行き当たりばったりを楽しむという人もいるかもしれませんが、

ライフプランというのは、

「何十年というあなたの人生」を決める大切な指標となるので、

しっかりと決めることが大切です。

大黒柱のご主人が交通事故で亡くなってしまったら、

残されたご家族の方は「まあ大丈夫っしょ!」なんてなりませんよね?

今現在、想定できることを予測しておくことが「あなたの人生」をより豊かにしていくので

ライフプランニングってとても大切なことなんです。

2.人生における三大資金

ライププランは、結婚、教育、住宅、老後、介護、相続などのライフイベントに沿って考えていきます。

こうしたイベントの中で「教育」、「住宅」、「老後」にかかる費用は、

人生の「三大資金」と呼ばれます。

人生の高額出費トップ3をみていきましょう。

①教育資金

子どものいる家庭に必要な教育資金。義務教育が始まる小学校から、公立校か私立校かによって、生涯の教育費は大きく違います。

子どものいる家庭に必要な教育資金。義務教育が始まる小学校から、公立校か私立校かによって、生涯の教育費は大きく違います。

大学進学率の高い現代は、子どもが生まれたら、小学校から数えて、子ども一人につきおよそ16年間分の教育費を想定に入れて考える必要があります。更に、塾・習い事費用も無視できません。

逆に、子どもの予定がない家庭では、こうした教育資金がカットできるということになります。

|

2020年度の学校基本調査によると、全国の高等教育機関(大学・短期大学、高等専門学校および専門学校)への進学率は、83.5%という高水準で、過去最高と発表されました。 |

出典:「2020年度(令和2年度)学校基本調査」(文部科学省) (https://www.mext.go.jp/)

②住宅資金

住環境についての考え方は人それぞれです。マイホーム派なのか、賃貸派なのかという部分で大きく分かれるのが住宅資金。

また、マイホームの購入といっても、新築・中古の一戸建て、新築・中古のマンションといった選択肢があり、それぞれメリット・デメリットがあります。

「どうしてもマイホーム!」という人は、自己資金の準備計画や住宅ローンの借入れ計画が必要になります。

最近では、ライフスタイルの変化を考慮して、購入より賃貸がお得という話も聞かれるようになりました。

|

平成26年全国消費実態調査結果によると、マイホーム(自宅)の持ち家率は全国平均で80%を超える高い所有志向を示しています。 |

出典:総務省「平成26年全国消費実態調査結果」(https://www.stat.go.jp/)

③老後資金

公的年金ではまかないきれない老後の生活費に当たるものが、老後資金ということになります。

退職金や年金以外に準備しておいた貯蓄を生活費として使いはじめるときからが老後生活の始まりと言われます。

生活費のほか、介護費用や葬儀費用についても目標額を決めて準備しておきたいものです。

|

令和2年度における国民年金(老齢基礎年金(満額))は、 月額65,141円、厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)は、 月額220,724円となっています。 受給時期になって生活費が不足することのないよう、早くから計画したい資金といえます。 |

出典:出典: 日本年金機構(https://www.nenkin.go.jp/)

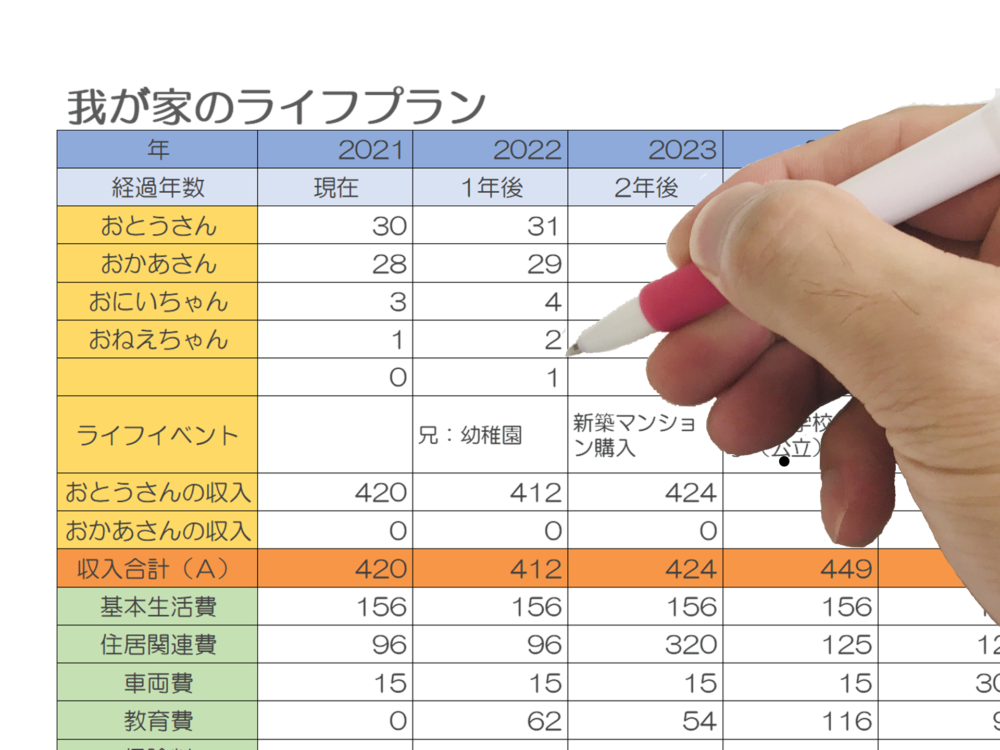

3.ライフプランニング

では、実際にライフプランを行ってみましょう。

ライフプランの概算には、まずは簡単に書き出してみることをおすすめします。

ライフイベント(結婚、出産、子供の進学、マイホーム購入、定年退職、老後の生活など)と、

家計の収支を大まかに書き出すだけです。

プランニングの結果から、必要であれば、思い切って家計を見直すことも大事になってきます。

ざっくりとしたライフプランを、都度柔軟に変えていくのが正解です!

「もっと手軽じゃないと無理!」という方には、

簡単に家計診断ができるシミュレーションサイトを2つ紹介します。

ゲーム感覚でできるので、楽しみながら家計の動きが確認できますよ。

- 9つの質問に答えるだけで将来の家計診断ができる「ライフプラン診断」(日本FP協会)

- 家族構成や収入状況・将来の計画などを入力するだけで、未来の収支状況をグラフで

確認することができる「ライフプランシミュレーション」(全国銀行協会)

4.家族の方向性

家族がいれば家族という単位でのライフプランをフォローしていくことになります。

家族一人一人にライフプランがあるのが当然で、限られた収入の中でうまく機能させるためには、

ライフプランについて家族と一緒に考え、共有し続けることが大切です。

5.変化するライフプラン

最も大事なことですが、ライフプランは変化するものです。

試算上、現状は余裕があると出ても、環境の変化によって変わっていくのが

当たり前だということを忘れないでください。

面倒がらずに定期的に見直しをしていきましょう。

ライフプランがあれば、万一、最初に描いたライフプランを変更せざるを得ない事態になっても、

優先順位に従って次へ向けて動くことができます。

6.見直しのタイミング

ライフプランの見直しは、ライフステージの移行期や「○年毎」と決めて行うとよいでしょう。

ライフプランは、生命保険や貯蓄、投資などの基盤になる大事なものです。

計画と現実のズレが大きく開かないよう、収支の変化、イベントの変更、貯蓄の経過、

社会情勢などを鑑みて、家族で見直す習慣をつけましょう。

関連記事「保険の見直しってどうやるの?」

7・ライフプランニング・

ルーティン

ライフプランは、

①就職や転職、結婚、出産、住宅購入など、ライフイベントを「見える」化する

②それぞれのライフイベントに必要な資金を計算する

③それぞれのライフイベントに必要な貯蓄プランを作る

④現実と照らし合わせ、折り合いをつける

⑤収支のやりくりで必要な金額を捻出する

①から⑤を定期的に見直す、という流れで行います。

ライフスタイルが多様化する現代、平均的な「年代ごとの目安」が示す数値や、

シミュレーションの結果ばかりにとらわれることなく、

我が家流のオリジナル・ライフプランで人生を切り開いていきましょう。

参考:知るぽると